Что не так с нашей банковской системой?

В нулевые годы отечественный банковский сектор активно развивался и играл важную роль в экономике страны. Казахстанская банковская система считалась лучшей среди постсоветских стран. Активы росли как на дрожжах, кредиты раздавались чуть ли не всем желающим. Однако, кризис 2009 г. показал, что мы имели дело с пузырем, что значительная часть банковского кредитного портфеля состояла из плохих кредитов.

Новости по теме

Фондовый рынок как зеркало дефектов общественного устройства

20.07.2020 12:07

Долги как следствие избыточного оптимизма КТЖ

За период с 2005 г. по 2019 г. финансовые расходы КТЖ выросли в 57,3 раза. При этом есть новость для любителей конспирологии: вот уже три года, как из индекса тарифов на перевозку грузов всеми видами транспорта исчез тариф на перевозку грузов железной дорогой.

04.06.2020 11:06

«Самрук-Казына» как модель национализации убытков

Экономический и управленческий смысл существования Фонда национального благосостояния «Самрук-Казына» довольно смутен. Теперь, спустя почти десять лет его существования, уже почти никто не помнит, зачем он создавался.

28.05.2020 14:05

Фонд проблемных кредитов: миссия невыполнима

В 2012 году правительство создало АО «Фонд проблемных кредитов» для «очистки» балансов банков от «неработающих» займов. Однако с тех пор стало ясно, что у нас серьезные проблемы с банковским надзором. Фонд уже просто не в состоянии справляться со своей миссией.

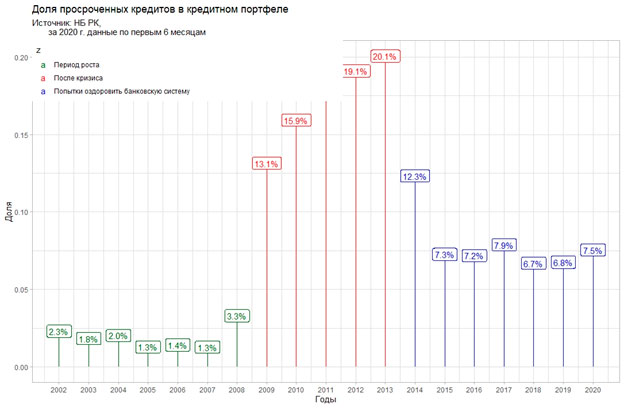

21.05.2020 10:05Рисунок 1.

Снижение доли просроченных кредитов после 2014 г. связано с тремя факторами.

Первый: за предыдущие годы прошла-таки реальная очистка кредитных портфелей.

Второй: Нацбанк после 2015 г. провел зачистку банков, избавившись от самых слабых, с очень высокой долей плохих кредитов.

Третий: в 2017 – 2018 гг. ФПК выкупил у «Казкоммерцбанка» и «Цесна банка» плохих кредитов на 3,1 трлн тенге (округленно). Кстати, это показывает ненадежность данных по просроченным кредитам, которая в официальных документах никогда не превышала 2,3 трлн тенге.

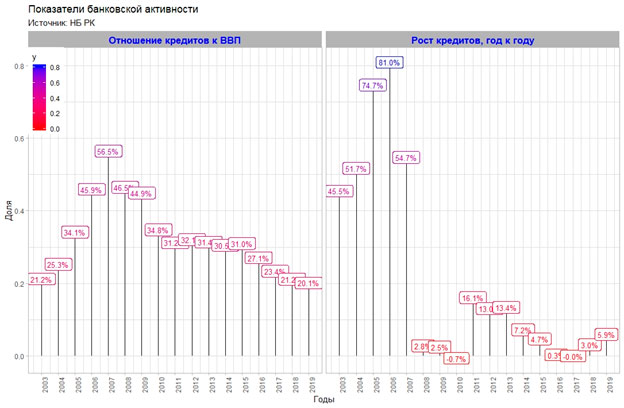

Как бы там ни было, после 2009 г. банковская активность заметно снизилась. Это видно и по росту кредитов, год к году, и по отношению кредитов к ВВП.

Рисунок 2.

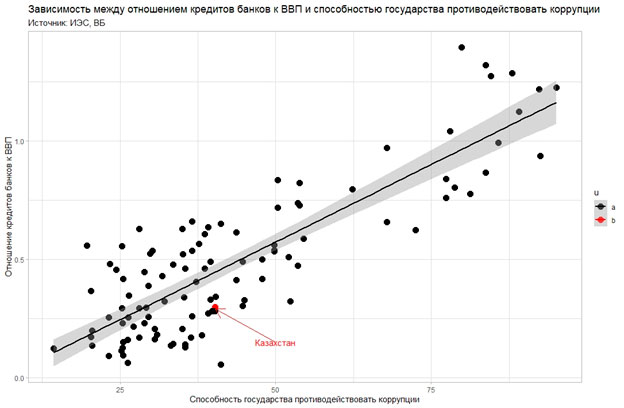

Можно привести множество причин, относящихся исключительно к банковской сфере, такого состояния дел. Но на самом деле, фундаментальные причины лежат в особенностях нашего общественного устройства. На рисунке 3 показана зависимость между способностью государства бороться с коррупцией и отношением банковских кредитов к ВВП.

Данные по способности государства бороться с коррупцией взяты из Индекса экономической свободы, а данные по отношению кредитов банков к ВВП из отчетов Всемирного банка.

Несмотря на разброс точек, есть выраженная зависимость между показателями, описываемая уравнением линейной регрессии, значения которого приведены в таблице 1.

Таблица 1.

Оценка качества уравнения приведена в таблице 2.

Таблица 2. Оценка качества уравнения

|

Value |

p-value |

Decision |

|

|

Global Stat |

6.9791 |

0.137 |

Assumptions acceptable. |

|

Skewness |

1.676 |

0.19545 |

Assumptions acceptable. |

|

Kurtosis |

1.4306 |

0.23167 |

Assumptions acceptable. |

|

Link Function |

3.1398 |

0.07641 |

Assumptions acceptable. |

|

Heteroscedasticity |

0.7327 |

0.392 |

Assumptions acceptable. |

Рисунок 3.

Механизм отрицательного влияния коррупции на банковскую активность очень прост и всем понятен. Во-первых, это потенциально плохие заемщики, выдачу кредитов которым продавливают «агашки». Во-вторых, когда такие заемщики становятся проблемными, взыскать с ним залоги очень сложно, потому что, они, используя коррупционные связи, сопротивляются этому, как могут.

Соответственно, коррупция отрицательно влияет на стоимость кредитов, потому что банки вынуждены закладывать риски невозврата такими заемщиками в стоимость кредита.

Коррупция не дает возможность использовать институт репутации при выдаче кредитов: какая может быть репутация в коррумпированной стране? Но институт репутации очень важен – он дает возможность отказаться от «ломбардизации» кредитов, которая препятствует росту банковского кредитования.

В условиях кризиса, вызванного пандемией коронавируса мы ждем от банков активизации, чтобы они за счет роста кредитования поддержали экономику, уровень жизни населения. Но коррупция держит в своих тисках и банки, и всю экономику в целом, не давая им развиваться. Лучшее, что может случиться – это банки под давлением властей расширят кредитования, а затем придут к власти же и попросят помощи, потому что доля проблемных кредитов вырастет.

На самом деле, алгоритм активизировать банковский сектор в частности и всю экономику в целом, прост и давно известен: увеличить участие и влияние граждан на государство, с их помощью подавить, насколько возможно, коррупцию и дела пойдут в гору.